Hace unos días Yolanda Diaz y Luis Cayo, presidente del CERMI, firmaron el acuerdo de esta reforma legislativa

La vicepresidenta segunda del Gobierno y ministra de Trabajo y Economía Social, Yolanda Díaz, y el presidente del Comité Español de Representantes de Personas con Discapacidad (CERMI), Luis Cayo, han firmado el acuerdo para la protección frente al despido automático de las personas con incapacidad permanente, como señala el artículo 49.1.e) del Estatuto de los Trabajadores (ET), actualmente en vigor.

El acuerdo firmado con CERMI supone trasponer la sentencia del Tribunal de Justicia de la Unión Europea (TJUE), de 18 de enero 2024, que soluciona una cuestión prejudicial europea planteada por el Tribunal Superior de Justicia de las Islas Baleares en relación con el art.49.1. e) ET; y declara la obligación empresarial de realizar ajustes razonables para permitir la continuidad en la empresa de la persona trabajadora con una declaración de IP.

Esta iniciativa se suma a los alcanzados en materia de incentivos o en la elaboración del Libro Blanco sobre el Empleo y la Discapacidad. Además, también se adoptaron medidas para favorecer la contratación de personas con capacidad intelectual límite fruto del trabajo conjunto.

El texto señala el pleno compromiso del Gobierno “con la defensa y desarrollo de los derechos de las personas con discapacidad, la eliminación de las desigualdades y la discriminación y su integración real en todos los ámbitos de la sociedad”, y permitirá derogar como causa de extinción automática de la relación laboral el reconocimiento de incapacidad permanente a una persona trabajadora.

La reciente reforma del artículo 49 de la Constitución Española no supone solo un cuestión terminológica o semántica, sino que es, ante todo, una cuestión de derechos: el mandato que nuestra Carta Magna impone a los poderes públicos la obligación de diseñar y aplicar las políticas necesarias para garantizar la plena autonomía personal e inclusión social de las personas con discapacidad, respetando su libertad de elección y atendiendo, en particular, a las necesidades específicas de las mujeres y niñas con discapacidad.

“Una palabra puede determinar un cambio de época en la percepción de la igualdad, en el reconocimiento de los derechos, en la creación o facilitación de nuevos entornos y en la aproximación a la resolución de los distintos grados de vulnerabilidad y desigualdad” ha señalado Yolanda Díaz.

Fomentar la contratación de personas con discapacidad y su acceso al empleo de calidad es uno de los objetivos prioritarios de las Políticas Activas de Empleo. En la actualidad, un 35,3% de personas con discapacidad forman parte de la población activa y suponen el 1,58% de las personas afiliadas a la Seguridad Social.

Se están produciendo avances en la incorporación al mercado laboral. En 2014 hablábamos de 191.666 personas trabajadoras con discapacidad, una cifra que hoy se ha incrementado en un 70%. Es un colectivo que también sufre la brecha de género en la afiliación: hay un 58,42% hombres frente al 41,58% de mujeres, por encima de la desigualdad en la afiliación en general.

Fuente de la Noticia y Más Información en Economistjurist.es

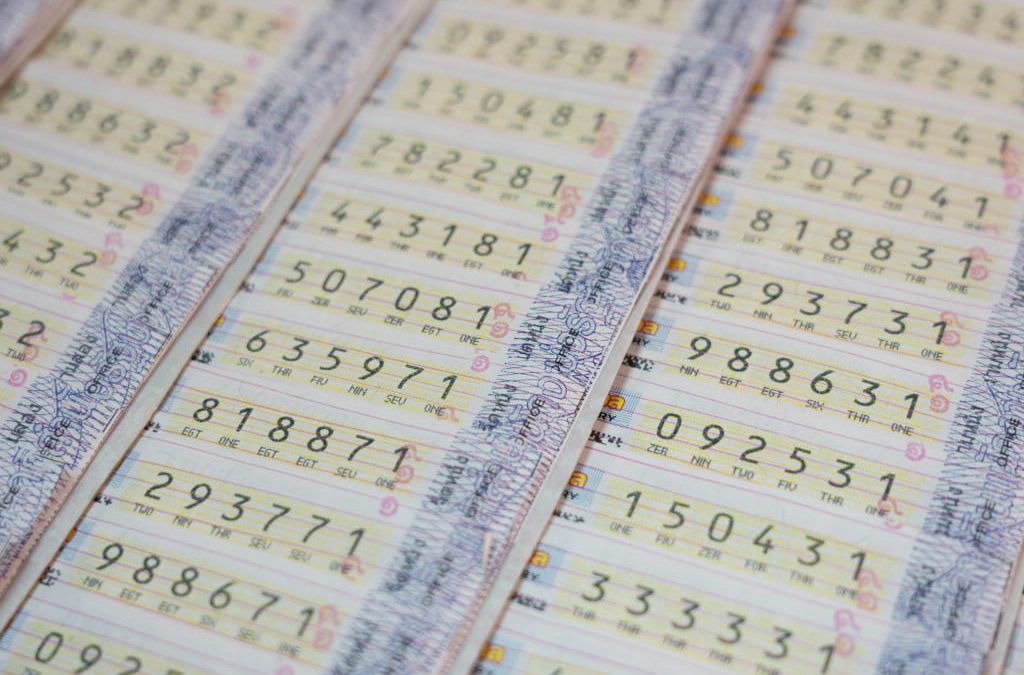

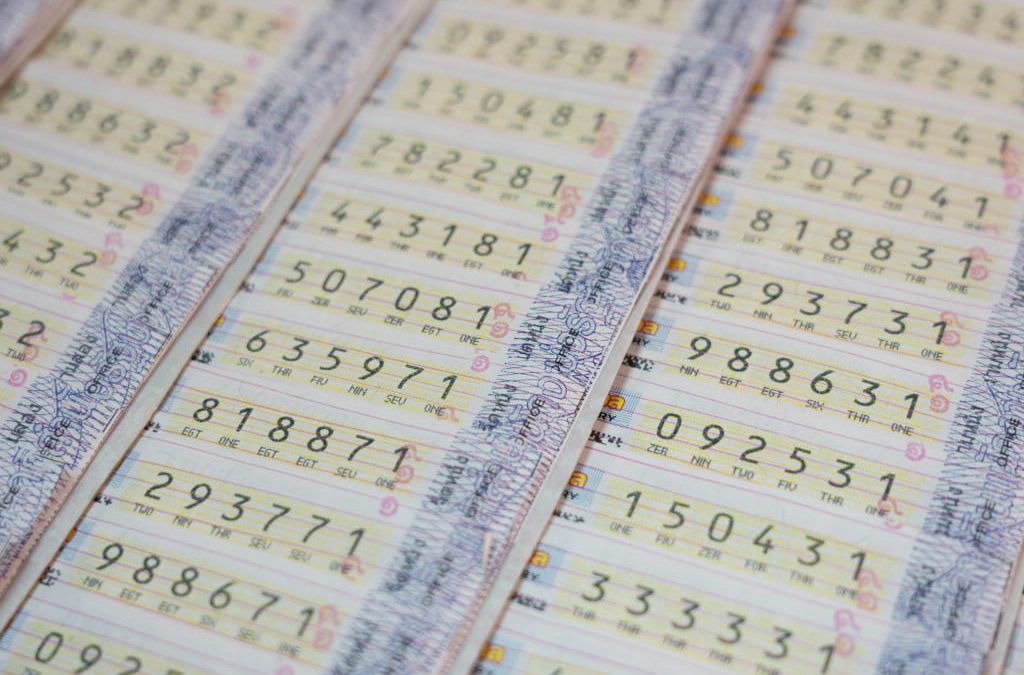

La lotería de Navidad es uno de los premios más importantes y populares que se celebran en España cada 22 de diciembre en el Teatro Real de Madrid. La ilusión es tal que la gente empieza a soñar desde verano con la casa que se comprarían o con el agujero que taparían si fuesen los afortunados.

Y es que, a partir de esa época, comienzan a venderse los primeros décimos y, con ello, las primeras colas en Doña Manolita, la mítica administración que se fundó en 1879 en la que, por estadística, caen muchos ‘Gordos’. En concreto, 76.

Y con el premio, a veces llegan pueden llegar problemas en el matrimonio. Por ello, Enrique Sainz, abogado especialista en Derecho de Familia y Herencias de Fuster-Fabra, ha explicado a Confilegal todo lo que debes saber si te toca la Lotería de Navidad y estás casado. Ya que la cosa cambia si estás en gananciales o separación de bienes.

El matrimonio en régimen de gananciales está regulado en el artículo 13644 del Código Civil, y quien haya elegido esta forma de unión tiene que saber que todo lo adquirido durante el matrimonio es propiedad común de ambos cónyuges, también el premio de Navidad.

«E incluso cuando ese boleto se haya comprado con dinero privativo o de una herencia, si está casado en gananciales, el dinero será para ambos. Y si por ejemplo, el matrimonio ha comprado el décimo compartido con un amigo, se produciría un proindiviso entre el él y el ganancial», ha matizado.

En separación de bienes, el dinero de la Lotería de Navidad es para quien compra el décimo

En cuanto a la separación de bienes, que está regulada en los artículos del 1435 al 1444 del Código Civil permite que los patrimonios de cada uno de los cónyuges estén diferenciados durante el matrimonio.

Y en este caso, las ganancias serán de quién haya adquirido el boleto, pero el letrado ha explicado que se pueden dar tres supuestos.

El primero es que si el décimo lo han comprado a medias, a cada uno le corresponderá un 50% del importe. El segundo, si ha sido adquirido por uno de los cónyuges, la ganancia será individual, más allá de lo que quieran luego compartir.

Y el último es si el boleto se ha obtenido a través de una cuenta que el matrimonio tiene en común a pesar de estar casados en separación de bienes, el dinero de la Lotería de Navidad se tendrá que repartir al 50%.

Si el matrimonio está en proceso de divorcio

¿Y qué ocurre si le toca la lotería a uno de los dos cónyuges y el matrimonio está en proceso de disolución?

Esto es algo que puede ocurrir porque, por ejemplo, puede darse el caso de que la demanda se presente en enero, se responda en julio y se fije una fecha de juicio para marzo de 2024.

En ese caso, «por regla general, como la disolución del régimen económico matrimonial se hace con la sentencia de divorcio, si están casados en gananciales, técnicamente la ganancia es de ambos aunque te estés divorciando», ha explicado el letrado.

Pero hay una excepción, y es que estén separados de hecho. «Pero para ello hay que cumplir varios requisitos: que vivan separados; que se trate de un cese definitivo de la convivencia, no siendo válida la separación temporal; que sea mantenido en el tiempo y que desemboque en divorcio».

Si se producen estos requisitos, sí se podría luchar porque la ganancia sea de quien ha sido premiado en Navidad.

Origen de la Noticia: Confilegal.com

El Supremo falla que «no cabe una reducción proporcional» del derecho para los trabajadores a tiempo parcial

En el ámbito laboral, tener un hijo conlleva la concesión de ciertos permisos enfocados a la pronta recuperación de la persona gestante o al incuestionable cuidado del niño. Entre ellos, destaca el permiso de lactancia, enfocado a la alimentación regular del bebé por parte de sus dos progenitores. Un derecho que, recientemente, el Tribunal Supremo ha declarado «debe ser igual» para los trabajadores a tiempo completo y parcial.

Con el fin de conciliar, existen en la actualidad variados derechos para las familias con hijos, tales como el derecho a una baja de 16 semanas para cada uno de los progenitores desde el nacimiento del bebé; o el conocido como cheque-bebé, un cheque de 100 euros mensuales que cobran las madres trabajadoras desde el nacimiento del menor hasta que este cumple tres años.

En este sentido, los progenitores también tienen derecho al denominado ‘permiso para el cuidado del hijo lactante’, más conocido como permiso de lactancia. Un permiso individual e intransferible — que pueden pedir tanto el padre como la madre— y que permite a ambos ausentarse una hora al día, ya sea de manera continua o en dos fracciones. Esta flexibilidad se traduce en la opción de reducir la jornada laboral en media hora diaria o acumular días completos de ausencia durante los nueve primeros meses de vida del menor.

Aunque este derecho viene recogido en el artículo 37.4 del Estatuto de Trabajadores, lo cierto es que no contempla algunos supuestos, como es el caso en el que las personas que quieran hacer uso de este permiso trabajen a tiempo parcial y no a tiempo completo. Por ello, no es de extrañar que este hecho haya llegado en más de una ocasión a los tribunales; si bien ahora el Tribunal Supremo ha unificado doctrina al respecto, resolviendo que tanto los trabajadores a media jornada como a jornada completa han de disfrutar del mismo modo de este derecho sin que para los primeros «se vea reducido proporcionalmente a la menor duración de su jornada».

Por proporcionar cierto contexto, el caso llegó a la Justicia después de que el sindicato Unión General de Trabajadores (UGT) demandara a la empresa Mediterránea de Catering S.L. en el año 2021. Según la reciente sentencia del Tribunal Supremo, el conflicto colectivo se originó a partir de la postura de UGT, que sostenía que el cálculo correcto para su situación especifica implicaba «dividir el número total de horas del permiso de lactancia entre las horas de la jornada a tiempo parcial del trabajador y luego multiplicarlo por ese mismo número de horas de jornada».

Pese a que en un primer momento el Juzgado de lo Social número 3 de Córdoba falló en contra del sindicato, absolviendo a la mercantil de las pretensiones formuladas; el 17 de febrero de 2022 la Sala de lo Social del Tribunal Superior de Justicia de Andalucía estimó la demanda, declarando que «para el cálculo de los días acumulados por lactancia se debe tener en cuenta la jornada de cada persona trabajadora a la hora de trasladar ‘horas por lactancia’».

Mientras que UGT reclamaba que a «todos los trabajadores monitores/cuidadores del ámbito funcional de comedores escolares de la provincia de Córdoba se les reconozca el derecho a la aplicación de las condiciones establecidas en el Convenio colectivo de hostelería para la provincia de Córdoba»; la empresa denunciaba la infracción de los artículos 12.4 d), 17 y 37.4 del ET; así como el artículo 14 de la Constitución, entre otros.

No cabe una reducción proporcional

Por ello, no conformes con la resolución, la mercantil presentó un recurso de unificación de doctrina invocando de contraste una sentencia dictada por la Sala de lo Social del TSJ de Madrid de 23 de diciembre de 2019. De esta manera, el pleito llegó al alto tribunal que, el pasado 21 de noviembre de 2023, dictó sentencia.

En la misma, aparte de hacer un recorrido por la jurisprudencia, el Supremo concluyó que la cuestión a resolver es la de «determinar cómo debe calcularse la acumulación de jornadas por lactancia de los trabajadores a tiempo parcial, en un supuesto en el que la empresa reconoce el derecho a tal acumulación pese a que el convenio colectivo de aplicación no regula esa materia».

Llegados a este punto, cabe analizar los dos supuestos. Por un lado, la empresa considera que es conforme a derecho «dividir el número de días laborales que restan hasta que el menor cumpla nueve meses por las 8 horas, correspondientes a la jornada ordinaria, y reconocer los mismos días acumulados resultantes a los trabajadores a tiempo completo y a tiempo parcial».

Por otro lado, UGT entiende que «a los trabajadores a tiempo parcial les corresponden tantos días acumulados como los que resultan de dividir los días laborables que quedan hasta que el menor cumpla nueve meses, por el número de horas diarias de su jornada parcial». Supuesto del que, si se llevan a cabo los cálculos, resulta un «mayor número de días de acumulación en favor de los trabajadores a tiempo parcial que para los trabajadores a tiempo completo».

Atendiendo a los motivos considerados en el último recurso, en concreto al de vulneración del artículo 12.4 d) del ET, que dispone que «las personas trabajadoras a tiempo parcial tendrán los mismos derechos que los trabajadores a tiempo completo […]»; el Supremo reconoce que «no puede tratarse a los trabajadores a tiempo parcial de manera menos favorable que a los trabajadores a tiempo completo comparables».

Teniendo esto en cuenta, el Supremo ha concluido que la correcta interpretación de lo dispuesto en el art. 37.4 ET pasa por entender que «el derecho de ausentarse una hora del puesto de trabajo debe aplicarse exactamente por igual a todos los trabajadores que solicitan el permiso de lactancia, ya sean a tiempo completo o parcial, sin que quepa una reducción proporcional a la menor duración de la jornada de los trabajadores a tiempo parcial».

De este modo, ha reconocido el derecho de los trabajadores a tiempo completo y a tiempo parcial de disfrutar del mismo número de días y horas de permiso, «en tanto que la finalidad de este es la de atender las ineludibles necesidades nutricionales que requiere la crianza de un menor de nueve meses; que son, obviamente, las mismas, cualesquiera que sea la jornada de trabajo de sus progenitores».

Origen de la noticia: Economistjurist.es

La Administración resuelve que es imposible que se celebre un único contrato y el mismo se prolongue porque no son las mismas causas de sustitución.

Legalmente no es posible celebrar un único contrato de duración determinada para cubrir de forma global las situaciones de sustitución de personas trabajadoras que estén percibiendo la prestación económica por riesgo durante el embarazo y, después por sustitución por nacimiento, porque se tratan de dos contratos diferenciados.

Así lo ha resulto la Dirección General de Trabajo tras responder a una consulta en la que se preguntaba si una persona que está sustituyendo el riesgo de embarazo de una empleada, puede seguir sustituyendo la maternidad de la misma y aplicarse la bonificación igual que hasta la entrada en vigor del Real Decreto-ley 1/2023, o si desde el 1 de septiembre, se consideran dos contratos temporales y por lo tanto se excluye a esa persona por haber tenido un contrato temporal anterior.

En la consulta también se preguntaba qué pasaría con la misma situación si ha comenzado la sustitución por riesgo con anterioridad a que se aprobase el mencionado Real Decreto-ley. Es decir, si se podría mantener la bonificación aunque la persona a fecha actual no cumpliera los requisitos, como la edad, para la bonificación de maternidad cuando sea el caso por venir de una situación anterior a la aplicación del RDL 1/2023.

La DGT afirma que “el régimen jurídico del contrato de duración determinada para la sustitución de una persona trabajadora con derecho a reserva de puesto de trabajo y el juego de las causas extintivas impide que la empresa y la persona trabajadora contratada en sustitución celebren un único contrato de duración determinada (en este caso, cuando se inicia la baja por riesgo durante el embarazo) y que éste se prolongue durante el permiso por nacimiento, ya que cada causa de sustitución es distinta y al finalizar cada una de ellas necesariamente se extingue el contrato de duración determinada por sustitución de la persona trabajadora correspondiente”.

Pues así está establecido en el artículo 8 del RD 2720/1998, de 18 de diciembre, por el que se desarrolla el artículo 15 del Estatuto de los Trabajadores en materia de contratos de duración determinada, de acuerdo con el cual el contrato se ve abocado a la extinción cuando se reincorpora el trabajador sustituido en el plazo legal o reglamentariamente establecido, cuando venza el plazo de reserva del puesto sin reincorporación efectiva de sustituido, o cuando se extinga la causa de la reserva del puesto en cuestión.

El derecho a bonificación se mantiene en el primero de los contratos

Lo anterior no impide que a la conclusión del primer contrato de duración determinada (al producirse el nacimiento), se puede celebra otro contrato, también de duración determinada, para la sustitución de la misma trabajadora durante su ausencia por disfrutar del permiso por nacimiento, con la misma empleada sustituta, aunque ello con independencia de si daría lugar a la bonificación de los dos contratos de duración determinada o no.

El artículo 11, apartado c) del RDL 1/2023 establece unas exclusiones a los incentivos a la contratación, fijando que los incentivos a la contratación previsto en esta norma, cualquiera que sea la forma que adopten, no se aplicaran en los siguientes supuestos:

“[…] Contrataciones realizadas con personas trabajadoras que en los doce meses anteriores a la fecha de alta de la trabajadora en el correspondiente régimen de la Seguridad Social hubiesen prestado servicios en la misma empresa o entidad mediante un contrato por tiempo indefinido, o en los últimos seis meses mediante un contrato de duración determina o un contrato formativo, cualquiera que sea su modalidad y la duración de su jornada”.

La DGT resuelve que la nueva regulación conduce al hecho de que sólo daría derecho a beneficiarse de las bonificaciones al primero de los contratos, es decir, el de duración determinada de sustitución por situación de riesgo durante el embarazo, ya que el segundo contrato quedaría subsumido en el supuesto de exclusión contemplado en la norma, relativo a haber prestado servicios en la empresa en los últimos seis meses con un contrato de duración determinada, cualquiera que sea su modalidad y la duración de su jornada.

La Dirección General de Trabajo también ha aclarado que hay que remitirse a lo expuesto en la Disposición transitoria primera de la propia norma, la cual establece que “a los incentivos derivados de contratos iniciales o de la transformación de contratos temporales, suscritos con anterioridad a la fecha de entrada en vigor de este real decreto-ley, […] les será de aplicación la normativa vigente en el momento de su celebración”.

Por tanto, en el supuesto de que el contrato de sustitución por riesgo se haya celebrado con anterioridad al 1 de septiembre 2023, si ese contrato estaba siendo bonificado por reunir los requisitos establecidos en el RDL 11/1998, podría continuar manteniendo el derecho a la bonificación al ser de aplicación la norma vigente en el momento de su celebración.

Y, una vez finalizado el mismo (el contrato de sustitución durante el embarazo), el nuevo contrato de duración determinada que se celebre para la sustitución por nacimiento, ya no podría ser bonificado puesto que al tratarse de contratos diferentes, el segundo se iniciaría con posterioridad al 1 de septiembre de 2023”, por ende, le sería de aplicación tanto la exclusión establecida en el artículo 11 como los requisitos de edad establecida en el artículo 17 del RDL 1/2023.

Origen de la Noticia: Economistjurist.es

El periodo de prueba es, conforme a la regulación del artículo 14 del Estatuto de los Trabajadores -E.T.-, un lapso de tiempo concedido a las partes involucradas en el contrato de trabajo (empresario y trabajador) para poner en práctica el funcionamiento de todas aquellas tareas que serán desarrolladas a lo largo de la relación laboral que recién está comenzando. Es, en definitiva, una especie de ensayo en el que ambos puedan comprobar si la relación cumple o no con sus expectativas.

Durante este periodo, no mayor a 6 meses para técnicos titulados, ni a 2 meses para el resto de empleados, así como, en ningún caso superior a 3 meses en empresas de menos de 25 trabajadores, tanto la empresa como el empleado pueden dar por terminada la relación, sin generarse ningún derecho indemnizatorio. Además, no olvide que, en el supuesto de los contratos temporales concertados por tiempo no superior a seis meses, el periodo de prueba no podrá exceder de un mes, salvo que se disponga otra cosa en convenio colectivo.

¿Significa esto que la empresa puede extinguir un contrato en periodo de prueba en todo momento, siempre y bajo cualquier condición? La respuesta debe ser un rotundo NO, pues, como bien pueden intuir nuestros clientes y lectores, la libertad otorgada a las partes para extinguir sin causa contempla excepciones habilitadas en el propio artículo 14 E.T. que limitan este derecho en función de las circunstancias concurrentes y en según qué casos pueden derivar en un despido nulo.

Todo ello implica que el contrato pueda suspenderse a consecuencia de una incapacidad temporal o por situaciones de nacimiento, adopción, guarda con fines de adopción, acogimiento, riesgo durante el embarazo, riesgo durante la lactancia, o violencia de género y también que será nula la resolución del contrato a instancia de la empresa por razón de embarazo, desde la fecha de inicio del mismo hasta el comienzo del período de suspensión.

Recientemente hemos tenido constancia de la sentencia del Tribunal Superior de Justicia de Cantabria 632/2023, de 2 de octubre, que conoce sobre una extinción unilateral del contrato de una trabajadora embarazada por parte de la empresa y durante el periodo de prueba.

El TSJ coincide con la sentencia de instancia en que no se trata de una resolución unilateral sino de un despido nulo y eleva el importe de la indemnización ya concedida por el Juzgado de lo Social nº 5 de Santander de 2.400 a 7.500 euros, pues pondera por encima del poco tiempo que la trabajadora llevaba en la empresa, la vulneración de derechos fundamentales sufrida, a juicio del tribunal, por esta empleada.

Otro caso no relacionado esta vez con el periodo de prueba pero sí con el embarazo fue el resuelto por el TSJ de Cataluña, en sentencia 2763/2023, de 3 de mayo, que entendió existencia de conexión entre el despido de una trabajadora y el embarazo de su pareja, pues el cese se precipitó tras solicitar un día de permiso para un control prenatal al que la trabajadora tenía derecho. La falta de preaviso y la acreditación de que la empresa tenía pleno conocimiento del embarazo de la pareja de esta empleada fue suficiente para que se considerara acreditada la nulidad, con todos los efectos de la misma y una indemnización adicional de 6.000 euros.

En Conclusión…

Resolver el contrato de trabajo durante el periodo de prueba, incurriendo en un supuesto de vulneración de derechos fundamentales o en el resto de causas que determinarían la nulidad en un despido, viciarán también de nulidad la extinción unilateral de resolver el contrato.

En teoría, esto no enerva a la empresa de poder dar por concluida la relación laboral durante el periodo de prueba por estar una trabajadora embarazada, pero en la práctica, una vez se conoce el estado de la persona trabajadora, demostrar que la decisión de extinguir es ajena a la situación será difícil, pues el mero conocimiento por parte de la empresa de esta circunstancia puede ser un indicio suficientemente sólido que permita a los tribunales declarar la nulidad.

Origen de la noticia y más detalles: supercontable.es

DESCRIPCIÓN DE LOS HECHOS

A la consultante le han adjudicado mediante subasta judicial un inmueble, siendo el precio de adjudicación inferior al valor de referencia.

CUESTIÓN PLANTEADA:

Determinación de la base imponible en el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados.

CONTESTACION COMPLETA:

En relación con la cuestión planteada en el escrito de consulta, este Centro Directivo informa lo siguiente:

Respecto a cuál es la base imponible en el Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados en una adquisición de un inmueble por subasta judicial, esta cuestión ya ha sido contestada en la consulta V0453-22, de 9 de marzo y ratificada en las consultas V1867-23, de 27 de junio y V1973-23, de 6 de julio. A continuación, se transcribe la V0543-22, que es plenamente aplicable a la consulta planteada:

El artículo 39 del Reglamento del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, aprobado por el Real Decreto 828/1995, de 29 de mayo (BOE de 22 de junio de 1995) –en adelante, RITPAJD– dispone lo siguiente:

«Artículo 39. Transmisiones en subasta pública.

En las transmisiones realizadas mediante subasta pública, notarial, judicial o administrativa, servirá de base el valor de adquisición.».

El precepto transcrito constituía desarrollo reglamentario de lo dispuesto en el artículo 10.1 del texto refundido de la Ley del Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados, aprobado por el Real Decreto Legislativo 1/1993, de 24 de septiembre (BOE de 20 de octubre de 1993) –en lo sucesivo, TRLITPAJD–, que regula la base imponible del impuesto en la modalidad de transmisiones patrimoniales onerosas, en su redacción anterior a la establecida para dicho precepto por el artículo sexto.Dos de la Ley 11/2021, de 9 de julio, de medidas de prevención y lucha contra el fraude fiscal, de transposición de la Directiva (UE) 2016/1164, del Consejo, de 12 de julio de 2016, por la que se establecen normas contra las prácticas de elusión fiscal que inciden directamente en el funcionamiento del mercado interior, de modificación de diversas normas tributarias y en materia de regulación del juego (BOE de 10 de julio de 2021), que disponía lo siguiente:

«Artículo 10.

1. La base imponible está constituida por el valor real del bien transmitido o del derecho que se constituya o ceda. Únicamente serán deducibles las cargas que disminuyan el valor real de los bienes, pero no las deudas aunque estén garantizadas con prenda o hipoteca.

[…].».

No obstante, el artículo 10 del TRLITPAJD ha sido objeto de modificación por el artículo sexto.Dos de la Ley 11/2021, que ha reformado la regulación de la base imponible de la modalidad de transmisiones patrimoniales onerosas del ITPAJD, modificando la redacción del apartado 1 del precepto, añadiendo tres nuevos apartados 2, 3 y 4, y pasando el anterior apartado 2 a numerarse como 5. La redacción actual de los dos primeros apartados del precepto es la siguiente:

«Artículo 10.

1. La base imponible está constituida por el valor del bien transmitido o del derecho que se constituya o ceda. Únicamente serán deducibles las cargas que disminuyan el valor de los bienes, pero no las deudas aunque estén garantizadas con prenda o hipoteca.

A efectos de este impuesto, salvo que resulte de aplicación alguna de las reglas contenidas en los apartados siguientes de este artículo o en los artículos siguientes, se considerará valor de los bienes y derechos su valor de mercado. No obstante, si el valor declarado por los interesados, el precio o contraprestación pactada o ambos son superiores al valor de mercado, la mayor de esas magnitudes se tomará como base imponible.

Se entenderá por valor de mercado el precio más probable por el cual podría venderse, entre partes independientes, un bien libre de cargas

2. En el caso de los bienes inmuebles, su valor será el valor de referencia previsto en la normativa reguladora del catastro inmobiliario, a la fecha de devengo del impuesto.

No obstante, si el valor del bien inmueble declarado por los interesados, el precio o contraprestación pactada, o ambos son superiores a su valor de referencia, se tomará como base imponible la mayor de estas magnitudes.

Cuando no exista valor de referencia o este no pueda ser certificado por la Dirección General del Catastro, la base imponible, sin perjuicio de la comprobación administrativa, será la mayor de las siguientes magnitudes: el valor declarado por los interesados, el precio o contraprestación pactada o el valor de mercado.

[…].».

La nueva redacción del precepto ha introducido importantes modificaciones en la regulación de la base imponible de la modalidad de transmisiones patrimoniales onerosas del ITPAJD. La primera de ellas es la de abandonar el concepto de valor real como regla general de determinación de la base imponible, concepto que ha sido origen de numerosos litigios sobre su significado y determinación, así como causa de una amplia jurisprudencia al respecto, tanto de los diversos Tribunales Superiores de Justicia, como del Tribunal Supremo. Dicho concepto se sustituye por el de valor, a secas.

La segunda novedad es la de determinar qué debe entenderse por valor a efectos del impuesto. Y para ello, se establece una regla general y una serie de reglas especiales. La regla general se contiene en el párrafo segundo del apartado 1, conforme al cual se considera que el valor de los bienes será su valor de mercado. Además, en el párrafo tercero del referido apartado 1 se establece un concepto de valor de mercado, considerando como tal el precio más probable por el cual podría venderse, entre partes independientes, un bien libre de cargas.

Ahora bien, la regla general descrita en el párrafo anterior contiene dos salvedades, que constituyen reglas especiales de determinación de la base imponible. La primera salvedad es que no resultará aplicable la regla general cuando lo sea alguna de las reglas especiales contenidas en los apartados siguientes del artículo 10 del TRLITPAJD o en alguno de los artículos siguientes. La segunda salvedad es que si el valor declarado por los interesados, el precio o contraprestación pactada o ambos son superiores al valor de mercado, la base imponible será la mayor de esas magnitudes.

En cuanto a la primera salvedad, es decir, la relativa a reglas especiales, por lo que se refiere a bienes inmuebles, el precepto contiene una regla especial, regulada en los apartados 2 a 4 del artículo 10 del TRLITPAJD. Esta regla especial consta, a su vez, de una regla principal y una regla subsidiaria:

Regla principal: en el caso de bienes inmuebles se entenderá por valor su valor de referencia, entendiendo por tal el valor de referencia previsto en la normativa reguladora del catastro inmobiliario, a la fecha de devengo del impuesto. Esta regla principal resulta aplicable con la misma salvedad recogida en el párrafo segundo del apartado 1 del artículo 10 del TRLITPAJD, esto es, que si el valor declarado por los interesados, el precio o contraprestación pactada o ambos son superiores a su valor de referencia, la base imponible será la mayor de esas magnitudes.

Regla subsidiaria: si no existe valor de referencia o este no puede ser certificado por la Dirección General del Catastro, resulta aplicable la regla general, es decir, la base imponible será la mayor de las siguientes magnitudes: el valor declarado por los interesados, el precio o contraprestación pactada o el valor de mercado. Dicho de otra manera, la base imponible será el valor de mercado del bien, salvo que el valor declarado por los interesados, el precio o contraprestación pactada o ambos sean superiores, en cuyo caso, la base imponible será la mayor de esas magnitudes.

Tras el análisis de la nueva regulación legal de la base imponible de la modalidad de transmisiones patrimoniales onerosas del ITPAJD, procede ahora examinar el contenido del artículo 39 del RITPAJD, para determinar si mantiene o no su vigencia y cuál es su alcance actual.

Lo primero que cabe resaltar es que el artículo 39 del RITPAJD establece una regla aplicable a la transmisión de todo tipo de bienes realizada mediante subasta pública, notarial, judicial o administrativa, determinando que, en tal caso, servirá de base el valor de adquisición. En este sentido, no parece que la regla de este precepto contradiga la regla general establecida en el artículo 10.1 del TRLITPAJD, que dispone que la base imponible será el valor de mercado del bien, entendiendo por tal el precio más probable por el cual podría venderse, entre partes independientes, un bien libre de cargas, pues el valor de adquisición de un bien realizada mediante subasta pública, notarial, judicial o administrativa, celebrada conforme a derecho, cabe ser considerado como el precio fijado entre partes independientes.

Conforme a lo expuesto, no cabe considerar que el artículo 39 del RITPAJD haya perdido su vigencia por la nueva redacción del artículo 10 del TRLITPAJD introducido por la Ley 11/2021: Ahora bien, siendo esto así, sí es cierto que se ha reducido su ámbito de aplicación. Y ello, porque, como se ha indicado anteriormente, el actual artículo 10 del TRLITPAJD ha establecido, además de una regla general, aplicable a la generalidad de los bienes transmitidos, una regla especial aplicable a los bienes inmuebles. En este caso, su valor –base imponible de la modalidad de transmisiones patrimoniales onerosas– será el valor de referencia previsto en la normativa reguladora del catastro inmobiliario, a la fecha de devengo del impuesto. Esta regla especial solo cede en el caso de que el valor del bien inmueble declarado por los interesados, el precio o contraprestación pactada, o ambos sean superiores a su valor de referencia –en cuyo caso la base imponible la mayor de estas magnitudes–, o en el caso de que no exista valor de referencia o este no pueda ser certificado por la Dirección General del Catastro, en cuyo caso se acude a la regla general, y la base imponible será la mayor de las siguientes magnitudes: el valor declarado por los interesados, el precio o contraprestación pactada o el valor de mercado. En este último caso sí será aplicable lo dispuesto en el artículo 39 del RITPAJD.

A este respecto, cabe señalar que no resulta aplicable en este caso el principio general del derecho de que “lex posterior generalis non derogat (legi) priori speciali” (ley posterior general no deroga ley anterior especial) para concluir que siempre seguirá resultando aplicable a las transmisiones de bienes inmuebles realizadas mediante subasta pública, notarial, judicial o administrativa la regla especial contenida en el artículo 39 del RITPAJD y no la –también– regla especial recogida en el artículo 10.2 del TRLITPAJD, ya que dicho principio requiere confrontar dos normas jurídicas del mismo rango, lo que no sucede en este caso, pues el artículo 39 es una norma reglamentaria –aprobada por decreto–, mientras que la nueva redacción del artículo 10 ha sido aprobada por ley. En este caso, el principio que resulta aplicable es el principio de jerarquía normativa, conforme al cual la norma superior prevalece sobre la inferior. En cualquier caso, tampoco sería aplicable aquel principio, porque la regla del artículo 10.2 también es una regla especial, es decir, es una regla especial para inmuebles frente a la regla general del artículo 10.1 para todo tipo de bienes.

Conforme a lo expuesto, en las transmisiones de bienes inmuebles realizadas mediante subasta pública, notarial, judicial o administrativa, la base imponible será el valor de referencia del inmueble en la fecha de devengo del impuesto, salvo que el valor de adquisición del bien inmueble, el valor declarado por los interesados, o ambos sean superiores a su valor de referencia, en cuyo caso se tomará como base imponible la mayor de estas magnitudes. Ahora bien, si no existe valor de referencia o este no pueda ser certificado por la Dirección General del Catastro, en la determinación de la base imponible sí será aplicable lo dispuesto en el artículo 39 del RITPAJD, conforme al cual el valor de adquisición del inmueble tendrá la consideración de valor de mercado.

CONCLUSIONES

Primera: La nueva redacción del artículo 10 del TRLITPAJD ha reducido el ámbito de aplicación del artículo 39 del RITPAJD, ya que este no resulta directamente aplicable en el caso de transmisiones de bienes inmuebles realizadas mediante subasta pública, notarial, judicial o administrativa.

Segunda: En las transmisiones de bienes inmuebles que tengan el valor de referencia previsto en la normativa reguladora del catastro inmobiliario realizadas mediante subasta pública, notarial, judicial o administrativa, la base imponible se determinará conforme a lo dispuesto en el artículo 10.2 del TRLITPAJD, por lo que será el valor de referencia previsto en la normativa reguladora del catastro inmobiliario, a la fecha de devengo del impuesto, salvo que el valor del bien inmueble declarado por los interesados, el precio o contraprestación pactada, o ambos sean superiores a su valor de referencia, en cuyo caso se tomará como base imponible la mayor de estas magnitudes.

Tercera: En el caso de que no exista valor de referencia o este no pueda ser certificado por la Dirección General del Catastro ha de acudirse a la regla general, conforme a la cual la base imponible será la mayor de las siguientes magnitudes: el valor declarado por los interesados, el precio o contraprestación pactada o el valor de mercado. En este caso, en la determinación de la base imponible sí será aplicable lo dispuesto en el artículo 39 del RITPAJD, conforme al cual el valor de adquisición del inmueble tendrá la consideración de valor de mercado.”

Conforme a lo expuesto, la base imponible en la adquisición de un inmueble en subasta judicial será el valor de referencia. Ahora bien, si no existe valor de referencia o, por las circunstancias concurrentes, este no puede ser certificado por la Dirección General del Catastro, se ha de acudir a la regla general, de acuerdo con la cual la base imponible será la mayor de las siguientes magnitudes: el valor declarado por los interesados, el precio o contraprestación pactada o el valor de mercado. En este caso, en la determinación de la base imponible sí será aplicable lo dispuesto en el artículo 39 del RITPAJD, conforme al cual el valor de adquisición del inmueble tendrá la consideración de valor de mercado.

En el presente caso, se sugiere a la consultante que solicite a la Dirección General del Catastro el certificado del valor de referencia del inmueble advirtiendo que el mismo se ha adquirido en subasta judicial. En caso de que la Dirección General del Catastro le indique que no existe valor de referencia o que éste no puede ser certificado, la consultante podrá aplicar la previsión reglamentaria y considerar al valor de adjudicación como valor de mercado, a efectos de la determinación de la base imponible en el ITPAJD.

Lo que comunico a Vd. con efectos vinculantes, conforme a lo dispuesto en el apartado 1 del artículo 89 de la Ley 58/2003, de 17 de diciembre, General Tributaria.

Origen de la Noticia: Supercontable.es