Desde la publicación del RDL 8/2019, varió el contenido del artículo 34 del Estatuto de los Trabajadores, dedicado a la «Jornada», en el que desde entonces se ha generalizado la obligación por parte de las empresas de realizar un registro diario de la jornada de cada persona trabajadora.

Esta obligación que se concreta en que debe hacerse constar “el horario concreto de inicio y finalización de dicha jornada”, debe conservarse en la empresa durante cuatro años a disposición de las personas trabajadoras, de los representantes de los trabajadores y de la Inspección de Trabajo y Seguridad Social.

Una sentencia de la Audiencia Nacional (SAN núm. 22/2022), de 15 de febrero de 2022, ha tratado el caso de una contrata ferroviaria, en el que el personal de servicios de a bordo firmaba en una hoja de papel al inicio de la jornada. La empresa estimaba la duración de la jornada en función de los tiempos de llegada de los trenes.

La Audiencia Nacional ha entendido que este método de fichaje no es un sistema de registro adecuado para cumplir con lo dispuesto en el art. 34.9 ET, ya que no se puede acreditar el inicio y el fin de la jornada diaria, pues se toman tiempos estimados y no reales. Advierte la sentencia que aunque la norma no establece el soporte en el que deben conservarse los registros, parece que una aplicación informática es el idóneo para cumplir con la norma.

Vector de eficacia creado por freepik – www.freepik.es

El recargo a los contratos temporales inferiores a 30 días sube a 27,53 euros

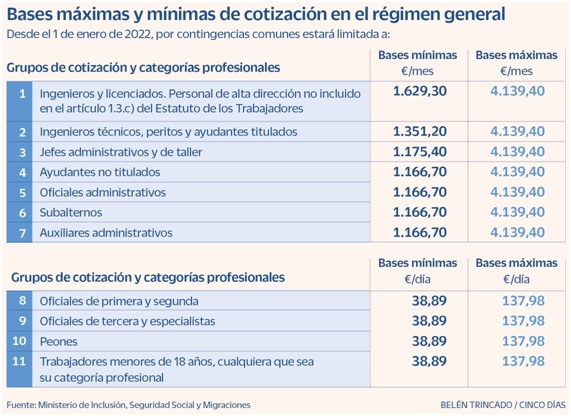

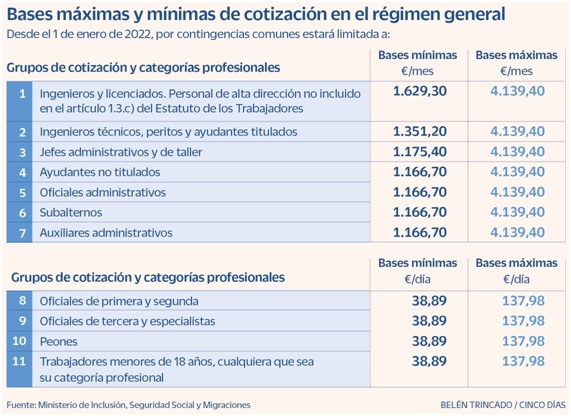

El Boletín Oficial del Estado ha publicado la Orden ministerial que fija todas las bases, tipos y normas de cotización de empresas y trabajadores a la Seguridad Social. Esta norma incluye la actualización de las bases mínimas de cotización como consecuencia del aumento del salario mínimo interprofesional (SMI) a 1.000 euros en 14 pagas, que se aprobó el pasado 22 de febrero, aunque las cotizaciones correspondientes a este nuevo SMI no se habían adecuado hasta ahora.

De esta forma, la BASE MÍNIMA de cotización a la Seguridad Social para 2022 ha quedado fijada en 1.166,7 euros, un 3,6% más que los 1.125,90 de 2021, que se venía aplicando hasta ahora. Estas bases tienen efectos retroactivos desde el día 1 de enero de 2022, con lo que las empresas deberán cotizar a la Seguridad Social la diferencia por lo no ingresado desde principios de año.

La BASE MÁXIMA, por su parte, sigue siendo la misma que desde el 1 de enero, 4.139,4 euros mensuales, tras aumentar un 1,7% en enero, al no verse afectada por el alza del salario mínimo.

Lo que sí se ha visto afectado por esta actualización publicada ayer es la cotización adicional para los contratos laborales de menos de 30 días de duración, que se aprobó en la reforma laboral que entró en vigor el 1 de enero. Esta recarga penalizadora que está orientada a desincentivar el uso de las contrataciones de corta duración, pasa de 26,57 euros por cada contrato a 27,53 €. El incremento de un euro de esta sobrecotización obedece a que su cuantía se fija con una fórmula que utiliza la base mínima de cotización del grupo 8 del Régimen General que, según la orden publicada ayer, sube de 37,53 a 38,89 euros, de ahí el incremento hasta los 27,53 euros por contrato temporal de menos de 30 días que se da de baja.

Excepciones

Esta cotización adicional no se aplicará a los contratos a los que se refiere este artículo cuando sean celebrados con trabajadores incluidos en el Sistema Especial para Trabajadores por Cuenta Ajena Agrarios, en el Sistema Especial para Empleados de Hogar o en el Régimen Especial para la Minería del Carbón; ni a los contratos por sustitución, indica esta orden ministerial.

Desde el 31-3-2022, también quedan excluidos de efectuar la cotización adicional en contratos de duración determinada inferiores a 30 días, además de los supuestos ya previstos, los contratos celebrados al amparo de la relación laboral especial de las personas que realizan actividades artísticas, técnicas y auxiliares en las artes escénicas, la actividad audiovisual y la música.

Cotización AUTONOMOS

La orden también establece las bases mínimas y máximas para el régimen de autónomos, que se elevan un 1,7% en ambos casos quedando en 960,6 euros mensuales y 4.139,4 €, respectivamente.

Entre otras cosas, esta norma recuerda que la obligación de cotizar permanece durante las situaciones de incapacidad temporal, riesgo durante el embarazo, riesgo durante la lactancia natural y en periodos de descanso por nacimiento y cuidado del menor. Aunque pese a ello, la orden incluye una bonificación al fijar que “las empresas tendrán derecho a una reducción del 75% de las cuotas empresariales a la Seguridad Social por contingencias comunes durante la situación de incapacidad temporal de aquellos trabajadores que hubieran cumplido la edad de 62 años. Se trata de una de las medidas acordadas en el acuerdo de la primera fase de la reforma de pensiones para incentivar que los trabajadores de más edad permanezcan en activo en las empresas.

Asimismo, en cumplimiento con lo acordado en la ley de reforma laboral, desde el 1 de enero de 2022 los empresarios del Sistema Especial para las Tareas de Manipulado y Empaquetado de Tomate Fresco tendrán derecho a una reducción del 60% y una bonificación del 7,50% en su cotización por contingencias comunes.

Foto de supervisor creado por aleksandarlittlewolf – www.freepik.es